Η κερδοφορία των ελληνικών τραπεζών εκτινάχθηκε στα ύψη το 2023, πέρα από κάθε προσδοκία, χάρη στις αρκετά ευνοϊκές τάσεις τιμολόγησης, που υποστηρίζονται από τα επιτόκια και την εσωτερική δομή της αγοράς, καθώς και από ένα θετικό μακροοικονομικό περιβάλλον, εξηγεί η Alpha Finance σε ανάλυσή της.

Οι νέες τιμές-στόχοι είναι υψηλότεροι από ό,τι προηγουμένως κατά περίπου 25% κατά μέσο όρο, λόγω των υψηλότερων εκτιμήσεων για τα κέρδη, του χαμηλότερου κόστους κεφαλαίου (CoE) μετά την επιστροφή της χώρας σε καθεστώς επενδυτικής βαθμίδας (IG) και των υψηλότερων πολλαπλασιαστών επί του πλεονάζοντος κεφαλαίου.

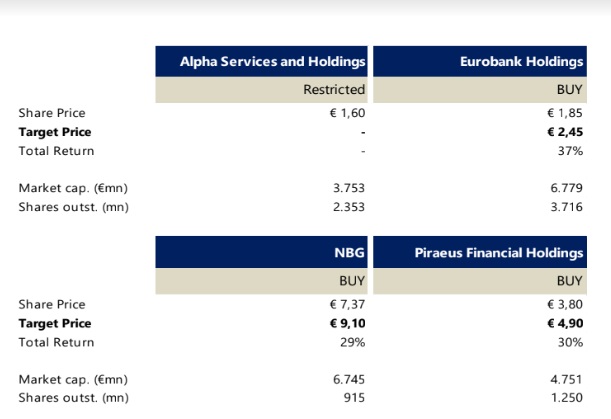

«Συνεπώς, επαναλαμβάνουμε την αξιολόγηση “Buy” και για τις τρεις τράπεζες που καλύπτουμε, με προτίμηση στη Eurobank (Buy, PT στα €2,45) λόγω των αναπτυξιακών πρωτοβουλιών της. Εξακολουθούμε να βλέπουμε μια αξιοπρεπή άνοδο για την Τράπεζα Πειραιώς (Buy, PT στα €4,90), λόγω του ελκυστικού συνδυασμού κερδοφορίας/αποτίμησης, και για την Εθνική Τράπεζα (Buy, PT στα €9,10) δεδομένης της ισχυρής κερδοφορίας και των επιλογών που έχει επί του πλεονάζοντος κεφαλαίου της», επισημαίνει η χρηματιστηριακή.

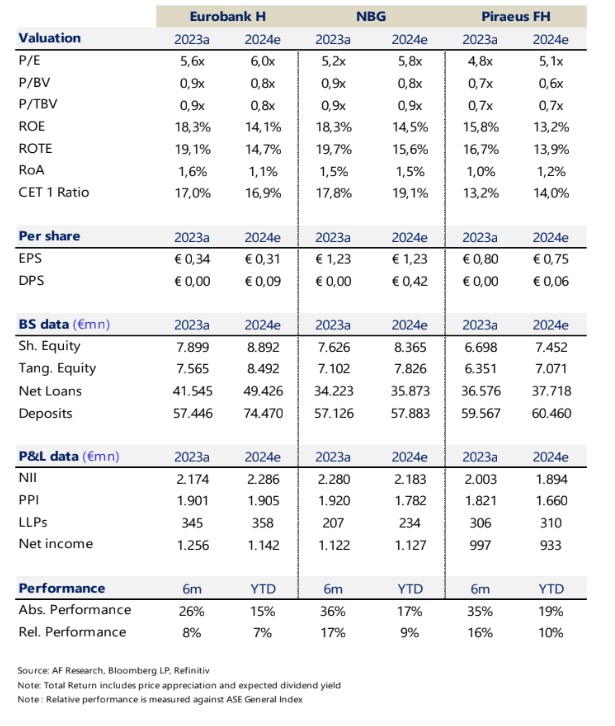

Παρά τις ισχυρές επιδόσεις τους στην αγορά (+13% φέτος και +50% ετησίως), οι ελληνικές τράπεζες παραμένουν ελκυστικά αποτιμημένες, κατά την άποψη της AF. Ο κλάδος διαπραγματεύεται σήμερα σε 0,7 φορές τον δείκτη P/TBV με βάση τις εκτιμήσεις για το 2024, με τον προβλεπόμενο δείκτη RoTE για το 2024 κοντά στα μέσα της δεκαετίας και πάνω από 10% μέχρι το 2026.

«Διατηρούμε την εποικοδομητική μας στάση για τον κλάδο και θεωρούμε οποιαδήποτε διόρθωση ως ευκαιρία αγοράς. Οι αναμενόμενες ανακοινώσεις για την καταβολή μερίσματος για πρώτη φορά μετά από περισσότερα από 15 έτη θα σηματοδοτήσουν την επιστροφή τους στην κανονικότητα», προβλέπει η χρηματιστηριακή.

Οι νεότερες εκτιμήσεις της AF

Ενδεικτικά, ο δείκτης αποδοτικότητας RoTE το 2023 έφτασε το 16,8% (18,3% το δ’ τρίμηνο του 2023), το καθαρό επιτοκιακό περιθώριο NIM εκτινάχθηκε στις 265 μονάδες βάσης (μ.β.), αυξημένο κατά 95 μ.β. σε ετήσια βάση και ο δείκτης κόστους προς έσοδα (C/I) διαμορφώθηκε 34% χαμηλότερα, κατά 14 μ.β. Ο δείκτης NPEs μειώθηκε στο 4,2% και o δείκτης εποπτικών κεφαλαίων CET 1 στο 15,6%, πολύ πάνω από τις απαιτήσεις και τους εσωτερικούς στόχους.

«Σύμφωνα με την καθοδήγηση των τραπεζών, η κερδοφορία του 2024-26 θα πρέπει να παραμείνει κοντά στα επίπεδα του 2023, σε απόλυτους όρους, και ο δείκτης RoTE σαφώς σε διψήφιο ποσοστό. Η επιδείνωση της δυναμικής της τιμολόγησης (μετά την ομαλοποίηση των επιτοκίων) θα πρέπει να αντισταθμιστεί από την υψηλότερη πιστωτική επέκταση και την παραγωγή εσόδων από προμήθειες. Επιπλέον, τα λειτουργικά έξοδα αναμένεται να κινηθούν ελαφρώς υψηλότερα κατά τη διάρκεια της περιόδου και να αντισταθμιστούν από χαμηλότερες προβλέψεις δανείων. Η ισχυρή κερδοφορία θα επιτρέψει τη δημιουργία σημαντικού κεφαλαίου, διευκολύνοντας έτσι την ανταμοιβή των μετόχων μέσω μερισμάτων και ενδεχομένως επαναγοράς μετοχών», εξηγεί η AF.

«Μετά την ανακοίνωση των κερδών του δ’ τριμήνου πέρυσι και τις κατευθυντήριες γραμμές της διοίκησης για το 2024-2026, αναβαθμίζουμε τις εκτιμήσεις μας για να ενσωματώσουμε την καλύτερη από την αναμενόμενη δυναμική των βασικών εσόδων, ενώ παράλληλα κάνουμε κάποιες αλλαγές στις υπόλοιπες γραμμές. Οι επικαιροποιημένες προβλέψεις μας για τα έσοδα για τα έτη 2024-2026 είναι υψηλότερες κατά 11% σε σχέση με τις προηγούμενες εκτιμήσεις, κυρίως λόγω της υψηλότερης δημιουργίας καθαρών εσόδων από τόκους και τις προμήθειες και τα καθαρά κέρδη κατά 10% για την ίδια περίοδο. Οι προβολές μας υποδεικνύουν δείκτη RoTE πάνω από 14% το 2024 και πάνω από 11% το 2026 για τις τρεις τράπεζες που καλύπτουμε», προβλέπει η χρηματιστηριακή.

«Είμαστε σε γενικές γραμμές ευθυγραμμισμένοι με την καθοδήγηση των διοικήσεων για το 2024 και ελαφρώς πιο συντηρητικοί για το 2025-2026, καθώς διατηρούμε μια πιο προσεκτική προσέγγιση στις προβλέψεις εσόδων. Οι δείκτες RoTE μας είναι χαμηλότερα έως και 150 μ.β. έναντι της καθοδήγησης.

Οι βασικοί διαφοροποιητικοί παράγοντες έναντι της καθοδήγησης της διοίκησης είναι οι χαμηλότεροι ρυθμοί ανάπτυξης της πιστωτικής επέκτασης και η ελαφρώς χειρότερη δυναμική τιμολόγησης λόγω της ταχύτερης μείωσης των επιτοκίων της αγοράς έναντι των παραδοχών των επιχειρηματικών σχεδίων», συμπεραίνει η AF.

Πηγή euro2day.gr