Παρά το γεγονός ότι οι φετινές χρηματικές διανομές (μερίσματα και επιστροφές κεφαλαίου) αναμένεται να προσεγγίσουν τα 4 δισ. ευρώ επιστρέφοντας σε προ κρίσης επίπεδα, η πλειονότητα των εισηγμένων εταιρειών του ΧΑ ακολουθεί συντηρητική πολιτική, είτε επειδή θέλει να προφυλαχθεί έναντι μελλοντικών ενδεχόμενων κινδύνων, είτε γιατί σχεδιάζει να υλοποιήσει σημαντικές επενδύσεις και να προχωρήσει σε εξαγορές.

Για παράδειγμα, αρκετές εισηγμένες εταιρείες προσδοκούν μια πολύ καλή πορεία κατά επόμενη τριετία λόγω και της εισροής των κονδυλίων του Ταμείου Ανάκαμψης, οπότε εντείνουν τα σχέδιά τους για εξαγορές άλλων επιχειρήσεων, προκειμένου να διατηρήσουν σε υψηλά επίπεδα τις κερδοφορίες τους ακόμη και όταν τα έργα του Ταμείου Ανάκαμψης και του νέου ΕΣΠΑ ολοκληρωθούν.

Ένας άλλος λόγος που ερμηνεύει τη συντηρητική στάση αρκετών εταιρειών είναι το ασταθές οικονομικό περιβάλλον, το οποίο συνοδεύεται από υψηλό κόστος χρήματος. Μέσα σε μια τέτοια συγκυρία, πολλές εισηγμένες επιλέγουν να μετριάσουν τα διανεμόμενα μερίσματα χρησιμοποιώντας τις ταμειακές ροές τους για επενδύσεις, ή/και για μείωση του καθαρού τους δανεισμού.

Με τη γλώσσα των αριθμών

Με δεδομένο ότι τα καθαρά περυσινά κέρδη των εισηγμένων εταιρειών διαμορφώθηκαν στα 10,5 δισ. ευρώ και οι φετινές χρηματικές διανομές υπολογίζεται ότι θα κυμανθούν κοντά στα τέσσερα δισ. ευρώ, μιλάμε για ένα μέσο payout ratio (ποσοστό διανομής επί των καθαρών κερδών) που βρίσκεται κοντά στο συντηρητικό 38%.

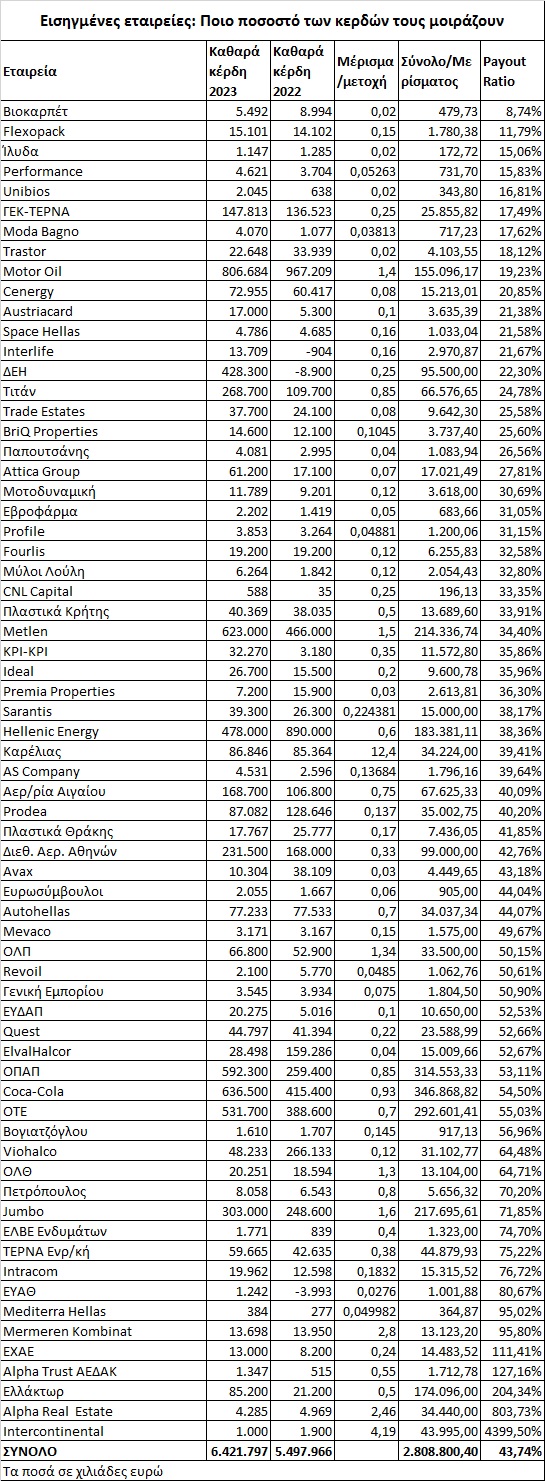

Αν δεν υπολογίσουμε τις τράπεζες (οι οποίες για πρώτη φορά «θυμούνται» φέτος τους μετόχους τους μετά από 15 χρόνια), προκύπτει (βλέπε στοιχεία του παρατιθέμενου πίνακα), ότι με βάση τις μέχρι τώρα ανακοινώσεις των εισηγμένων εταιρειών θα διανεμηθεί κατά μέσον όρο στους μετόχους μόλις το 43,7% των περυσινών ενοποιημένων καθαρών κερδών (είναι πιθανό βέβαια, κάποιες από αυτές τις εισηγμένες να προχωρήσουν και σε πρόσθετες χρηματικές διανομές μέσα στο 2024, όπως, για παράδειγμα, ο Παπουτσάνης και τα δύο διυλιστήρια μέσω προμερισμάτων).

Όσο και αν σε κάποιες περιπτώσεις τα χαμηλά ποσοστά διανομής οφείλονται στην ύπαρξη μη λειτουργικών κερδών (πχ εταιρείες ακινήτων, Βιοκαρπέτ Unibios, κ.λπ.), ενδεικτικές είναι οι παρακάτω περιπτώσεις:

- Η πολύ συντηρητική μερισματική πολιτική των εταιρειών πληροφορικής, με στόχο να χρηματοδοτήσουν μελλοντικές εξαγορές. Για παράδειγμα, η Ίλυδα θα μοιράσει μόλις το 15,1% των περυσινών καθαρών κερδών της, η Performance Technology το 15,8%, η Austriacard το 21,4%, η Profile το 31,1% και η Space Hellas το 21,6% επιδιώκοντας παράλληλα και τη μείωση του δανεισμού της.

- Υπάρχουν εισηγμένες άλλων κλάδων με άριστη ρευστότητα που μοιράζουν σχετικά μικρό ποσοστό των κερδών τους, προκειμένου να υλοποιούν συνεχή επενδυτικά προγράμματα από ίδιους πόρους (πχ η Flexopack μοιράζει μόλις το 11,8% των περυσινών κερδών της, τα Πλαστικά Κρήτης το 33,9%, η ΚΡΙ-ΚΡΙ το 36%, κ.λπ.).

- Το βλέμμα τους σε σημαντικές επενδύσεις και εξαγορές έχουν εισηγμένες όπως η Metlen (διανέμει το 34,4% των περυσινών καθαρών κερδών της), η Cenergy το 20,9%, η Τιτάν το 24,8%, η Ideal το 36%, η ΔΕΗ το 22,3%, η Sarantis το 38,2%, η Quest Holdings το 52,7%, η AS Company το 39,6%, η Μοτοδυναμική το 30,7%, η Autohellas το 44%, η Mevaco το 49,7%, κ.λπ.

- Η Moda Bagno επιστρέφει στην πολιτική χρηματικών διανομών μετά από πολλά χρόνια (διανέμει το 17,6% των κερδών της), έχοντας καταφέρει να ξεπεράσει τις δυσκολίες του παρελθόντος και να επιτυγχάνει υψηλή κερδοφορία. Για πρώτη φορά μετά από πολλά χρόνια, στέλνει τους μετόχους της στο ταμείο και η Εβροφάρμα (μοιράζει το 31%).

- Η καπνοβιομηχανία Καρέλιας μοιράζει μόλις το 39,4% των κερδών της παρά το ότι διαθέτει θετικό καθαρό ταμείο αρκετών εκατοντάδων εκατομμυρίων ευρώ.

Πηγή euro2day.gr