H αγορά προχωρά με χαμηλή μεταβλητότητα παρότι οι προβλέψεις για τα κέρδη ανά μετοχή του 2024 συνεχίζουν να μειώνονται, αναφέρει σε report που υπογράφει ο Marco Kolanovic, Chief Market Strategist της JP Morgan.

Το ερώτημα είναι γιατί οι μετοχές δεν αποδυναμώνονται, παρότι οι αποδόσεις των 10ετών ομολόγων των ΗΠΑ αυξήθηκαν κατά 50 μονάδες βάσης φέτος, σημειώνεται στο report της αμερικανικής επενδυτικής τράπεζας. Η απάντηση της είναι ότι αυτό οφείλεται στο γεγονός ότι οι επενδυτές υπέθεσαν ότι οι αποδόσεις ανεβαίνουν λόγω της οικονομική επιτάχυνσης. Ο Marco Kolanovic, Chief Market Strategist της JPM, ωστόσο, σημειώνει ότι οι προβλέψεις για τα κερδη του 2024 δεν λειτουργούν θετικά και η αγορά είναι πλέον πολύ εφησυχασμένη.

Όσον αφορά στους καταλύτες της ανόδου, η JP Morgan επισημαίνει τα ακόλουθα:

1. Η δυναμική της δραστηριότητας στις ΗΠΑ αναμένεται να είναι ασθενέστερη, σε εύρος αύξησης του πραγματικού ΑΕΠ από 0% έως 1% έως τα μέσα του έτους. Οι αγορές εργασίας παραμένουν ένα φωτεινό σημείο, αλλά αυτό μπορεί να αλλάξει γρήγορα, και η δυναμική των λιανικών πωλήσεων να εξασθενήσει.

2. Η ανατιμολόγηση των συμβολαίων μελλοντικής εκπλήρωσης της Fed υψηλότερα τις τελευταίες εβδομάδες μπορεί να μην οφείλεται μόνο στις καλύτερες προοπτικές ανάπτυξης, αλλά και στον πιο επίμονο πληθωρισμό.

3. Τα περιθώρια κέρδους γίνονται πιο ήπια, η αύξηση του συνολικού κύκλου εργασιών εξασθενεί, τα έξοδα τόκων πρόκειται να κινηθούν εκ νέου ανοδικά, και τα κόστη εργασίας θα μπορούσαν να αρχίσουν να αυξάνονται.

4. Σε δείκτης αποτίμησης στις 21 φορές τον μελλοντικό δείκτη Ρ/Ε η αγορά των ΗΠΑ είναι πολύ «απαιτητική», σε σχέση με τις πραγματικές αποδόσεις.

5. Οι δείκτες κλίματος και τοποθέτησης βρίσκονται κοντά σε υψηλά επίπεδα.

«Η αγορά προχωρά με χαμηλή μεταβλητότητα και οι μετοχές συνεχίζουν να ωθούνται σε νέα υψηλά ρεκόρ και το Bitcoin να εκτινάσσεται πάνω από τα 60 χιλιάδες δολάρια. Αυτά μπορεί να υποδηλώνουν συσσώρευση «κινδύνου» στην αγορά. Αυτό μπορεί να διατηρήσει τη νομισματική πολιτική υψηλότερα για μεγαλύτερο χρονικό διάστημα, καθώς η πρόωρη μείωση των επιτοκίων ενέχει τον κίνδυνο να διογκώσει περαιτέρω τις τιμές των περιουσιακών στοιχείων ή να προκαλέσει νέα άνοδο του πληθωρισμού. Βλέπουμε μια διχοτόμηση στις αγορές μεταβλητότητας: η μεταβλητότητα των μετοχών βρίσκεται κοντά σε χαμηλά πολλών ετών, παρά τις ακριβές αποτιμήσεις/υψηλές τοποθετήσεις/υψηλή συγκέντρωση, η μεταβλητότητα των επιτοκίων παραμένει πεισματικά υψηλά, δεδομένης της αβεβαιότητας γύρω από το χρόνο/χώρο των μειώσεων των επιτοκίων, και παρόλα αυτά η συναλλαγματική η μεταβλητότητα έχει κινηθεί απότομα χαμηλότερα παρά τα αυξημένα επίπεδα επιτοκίων. Οι επόμενοι καταλύτες θα είναι οι δείκτες PMI και οι εργοστασιακές παραγγελίες, η συνεδρίαση της ΕΚΤ, το εμπορικό ισοζύγιο ΗΠΑ, Ιαπωνίας, οι μισθοδοσίες ΗΠΑ, το ΑΕΠ στην ΕΕ και οι δείκτες πληθωρισμού στην Κίνα», εξηγεί η αμερικανική τράπεζα.

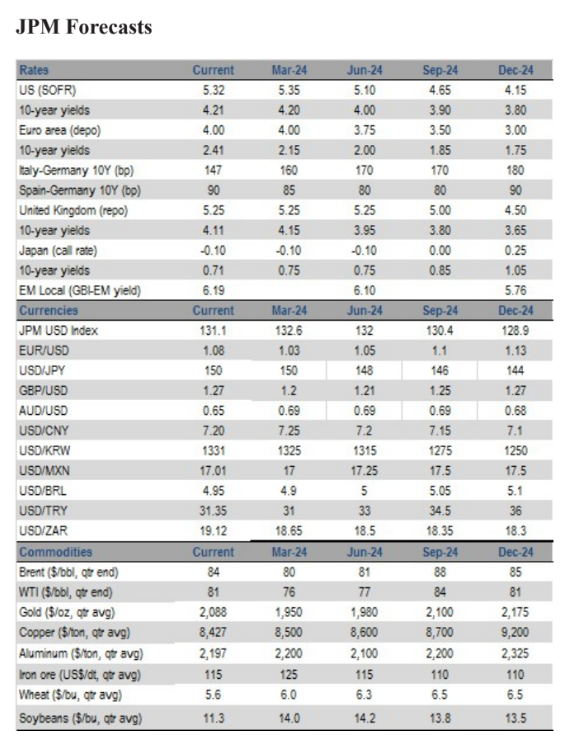

«Οι μετοχές έχουν κινηθεί ανοδικά φέτος, ακόμη και όταν οι αποδόσεις των ομολόγων αυξήθηκαν και οι προσδοκίες για μείωση των επιτοκίων διαλύθηκαν. Οι επενδυτές ενδέχεται να υποθέτουν ότι η αύξηση των αποδόσεων αντανακλά την οικονομική επιτάχυνση, αλλά οι προβλέψεις για τα κέρδη του 2024 κινούνται χαμηλότερα και η αγορά εμφανίζεται υπερβολικά εφησυχασμένη όσον αφορά στον κύκλο. Με τις αποδόσεις των ομολόγων κοντά στα υψηλά δύο μηνών, την ουδέτερη τοποθέτηση και τα ηπιότερα δεδομένα που αναμένονται την ερχόμενη εβδομάδα, εμείς συνιστούμε την προσθήκη ομολόγων σε πενταετούς διάρκειας ομόλογα ΗΠΑ και τη διατήρηση των θέσεων στη διαφορά πενταετών με τριακονταετή ομόλογα. Αναμένουμε ότι η ΕΚΤ θα παραμείνει σταθερά σε κατάσταση παρακολούθησης των δεδομένων στη συνεδρίαση του Μαρτίου, οπότε κρατάμε τις στρατηγικές τοποθετήσεις σε πενταετή στη Γερμανία, αλλά προσθέτουμε διαφορά σε τριετή με δεκαετή σε ευρώ. Αναμένουμε συρρίκνωση της παγκόσμιας ζήτησης βενζίνης το 2025 (η πρώτη που καταγράφεται, εκτός ύφεσης) λόγω της στροφής προς τα ηλεκτρικά αυτοκίνητα και της αύξησης της αποδοτικότητας», καταλήγει ο Kolanovic.