Η γαλλική τράπεζα Société Générale είναι από τους πρώτους επενδυτικούς οίκους που εκτιμούν ότι δεν θα μειώσει φέτος τα επιτόκια η αμερικανική κεντρική τράπεζα Fed. Οι οικονομολόγοι της SG δεν αναμένουν πλέον μειώσεις των επιτοκίων της Fed φέτος, λόγω των υψηλότερων από τα αναμενόμενα στοιχεία για τον πληθωρισμό στις ΗΠΑ και του σεναρίου της μη προσγείωσης της οικονομίας.

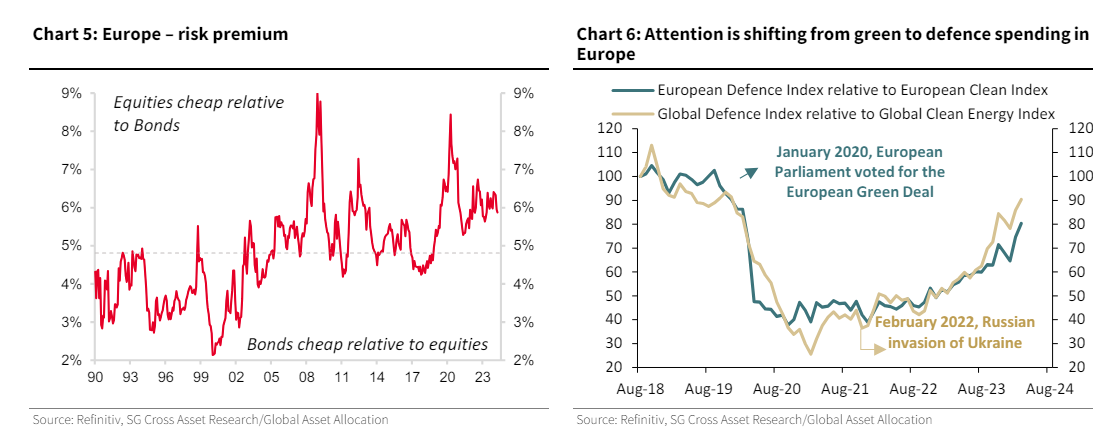

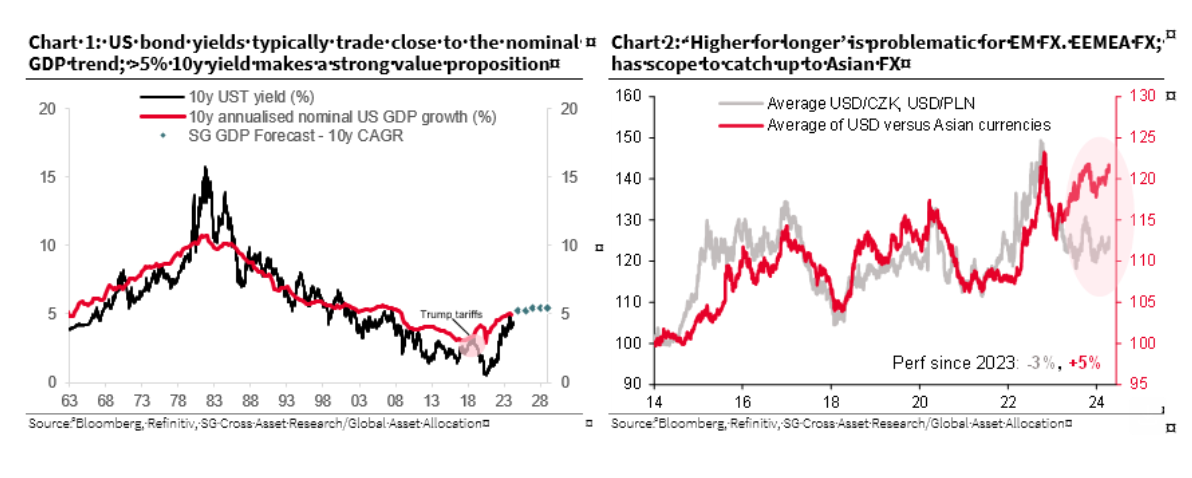

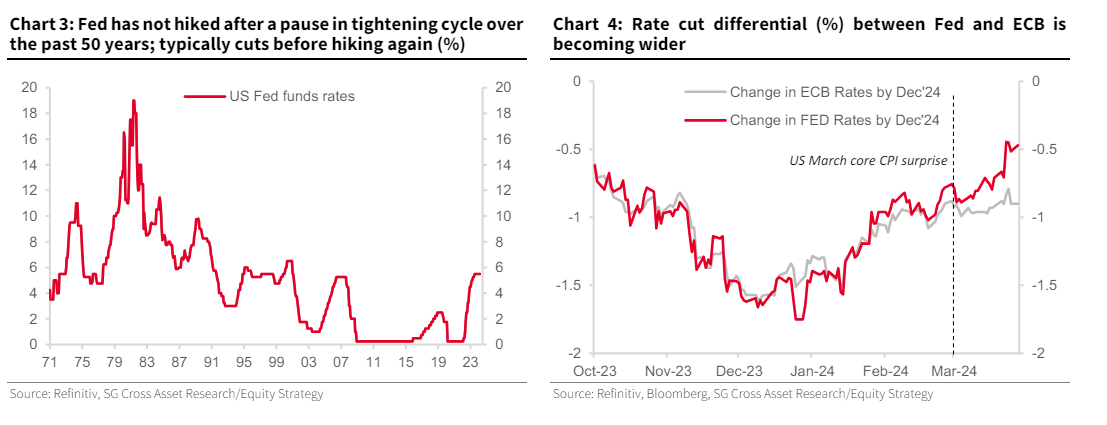

«Αν δεν πρόκειται να υπάρξουν μειώσεις επιτοκίων από τη Fed, αυτό εγείρει το ερώτημα για το πόσο ψηλά θα είναι τα ομόλογα και μπορούν να φτάσουν οι αποδόσεις των ομολόγων. Η εκτίμησή μας είναι ότι η Fed, μετά από τόσο μεγάλη παύση για πρώτη φορά μετά από 50 χρόνια, δεν θα ξεκινήσει εκ νέου τον κύκλο αύξησης που θα πρέπει να κρατήσει χαμηλά τα δεκαετή επιτόκια των ΗΠΑ. Η ΕΚΤ έχει τα περιθώρια να ξεκινήσει έναν κύκλο μείωσης των επιτοκίων και η Τράπεζα της Ιαπωνίας έχει υιοθετήσει στάση “αναμονής”. Η γενικότερη τάση της χαμηλότερης μεταβλητότητας του σταθερού εισοδήματος θα πρέπει να παραμείνει σε ισχύ. Αρχίσαμε να μειώνουμε τα αμερικανικά ομόλογα το δεύτερο τρίμηνο πέρυσι και το κάναμε περαιτέρω στο τελευταίο χαρτοφυλάκιο πολλαπλών στοιχείων ενεργητικού, ενώ αυξήσαμε την κατανομή στα ευρωπαϊκά ομόλογα και τα εταιρικά ομόλογα της ευρωπαϊκής περιφέρειας, προτείνοντας έκθεση σε μετοχές της ΕΕ. Με τις τιμές του πετρελαίου να αντανακλούν ήδη το πριμ κινδύνου της Μέσης Ανατολής ύψους 10 δολαρίων ανά βαρέλι, λέμε στους επενδυτές προσθέστε χαλκό και χρυσό και όχι πετρέλαιο», υπογραμμίζει η γαλλική τράπεζα.

«Το δεύτερο τρίμηνο θα σηματοδοτήσει το κατώτατο σημείο του πληθωρισμού στις ΗΠΑ, το οποίο αποτελεί τη βασική μας παράμετρο για την κατανομή των περιουσιακών στοιχείων. Ωστόσο, θα θέλαμε να τονίσουμε ότι το 2024 θα πρέπει να θεωρηθεί πληθωριστικό και όχι στασιμοπληθωριστικό έτος, καθώς τα κέρδη αναμένεται να βελτιωθούν περαιτέρω. Παρόλο που αν δεν λάβει χώρα καμία μείωση επιτοκίων από τη Fed, αυτό θα εξαφανίζει το άκρως θετικό μας σενάριο για τον δείκτη S&P 500, δεν θα πρέπει να περιμένουμε μια μαζική μείωση του κινδύνου σε όλα τα περιουσιακά στοιχεία και θα πρέπει να συνεχίσουμε να τοποθετούμαστε για trades υψηλότερης μεταβλητότητας», εξηγεί ο οίκος.

«Το δεύτερο τρίμηνο θα σηματοδοτήσει το κατώτατο σημείο του πληθωρισμού στις ΗΠΑ, το οποίο αποτελεί τη βασική μας παράμετρο για την κατανομή των περιουσιακών στοιχείων. Ωστόσο, θα θέλαμε να τονίσουμε ότι το 2024 θα πρέπει να θεωρηθεί πληθωριστικό και όχι στασιμοπληθωριστικό έτος, καθώς τα κέρδη αναμένεται να βελτιωθούν περαιτέρω. Παρόλο που αν δεν λάβει χώρα καμία μείωση επιτοκίων από τη Fed, αυτό θα εξαφανίζει το άκρως θετικό μας σενάριο για τον δείκτη S&P 500, δεν θα πρέπει να περιμένουμε μια μαζική μείωση του κινδύνου σε όλα τα περιουσιακά στοιχεία και θα πρέπει να συνεχίσουμε να τοποθετούμαστε για trades υψηλότερης μεταβλητότητας», εξηγεί ο οίκος.

«Τα θεμελιώδη μεγέθη αποτελούν πιο σημαντικό παράγοντα για τις τιμές. Ο δείκτης κινδύνου πολλαπλών περιουσιακών στοιχείων της SG δείχνει ότι η τοποθέτηση των επενδυτών είναι σε γενικές γραμμές ουδέτερη σε όλες τις κατηγορίες περιουσιακών στοιχείων, συμπεριλαμβανομένων των επιτοκίων. Τα θεμελιώδη στοιχεία θα πρέπει να είναι ο βασικός οδηγός των αποδόσεων και στο τρέχον μακροοικονομικό καθεστώς και θα υποστηρίξουν τις βασικές συναλλαγές μας:

1) Θέσεις αγοράς (Long) στον δείκτη S&P 500, θέσεις πώλησης (short) στον δείκτη των εταιρειών μικρής κεφαλαιοποίησης Russell 2000.

2) Long θέσεις στα ομόλογα της περιφέρειας, στα ευρωπαϊκά εταιρικά ομόλογα υψηλής απόδοσης (HY) και επενδυτικής βαθμίδας (IG) και στις μετοχές ευρωπαϊκής άμυνας.

3) Θέσεις long στον ιαπωνικό δείκτη τραπεζικών μετοχών Topix έναντι του γενικού ιαπωνικού δείκτη Topix.

4) Θέσεις short στις ισοτιμίες ευρώ ιαπωνικού νομίσματος (EURJPY), short στα νομίσματα των ευρωπαϊκών αναδυόμενων αγορών Πολωνίας και Τσεχίας έναντι του αμερικανικού νομίσματος ως αντιστάθμισμα έναντι των ασιατικών ισοτιμιών.

5) Θέσεις long στον χρυσό και το χαλκό έναντι του πετρελαίου.